금 자산 전략을 다시 고민해야 하는 시점입니다.

2025년을 지나며 금 가격은 이미 역사적 고점 영역에 들어섰고, 이제는 “얼마나 더 오를 수 있느냐”보다 “이 구조가 언제까지 유지될 수 있느냐”가 더 중요한 질문이 되었습니다.

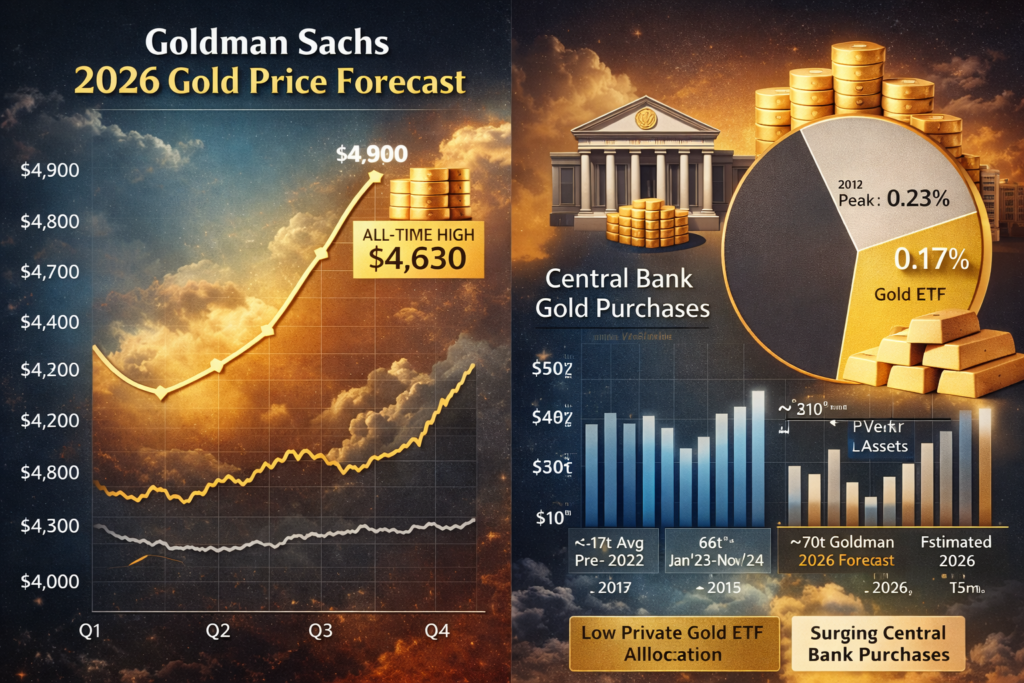

골드만삭스는 2026년을 바라보며 금을 원자재 전체 중 가장 유망한 자산으로 지목했고, 중앙은행뿐 아니라 민간 자금까지 금 자산 전략에 본격적으로 합류할 경우 온스당 4,900달러를 넘어설 수 있다는 시나리오를 제시했습니다.

이 글에서는 그 전망이 왜 나왔는지, 그리고 개인 투자자는 이 상황에서 어떤 금 자산 전략을 취할 수밖에 없는지를 단계적으로 정리합니다.

지금 상황이 왜 위험한지: 금 가격 상승의 ‘질’이 달라졌다

이번 금 가격 상승은 단순한 인플레이션 트레이드가 아닙니다.

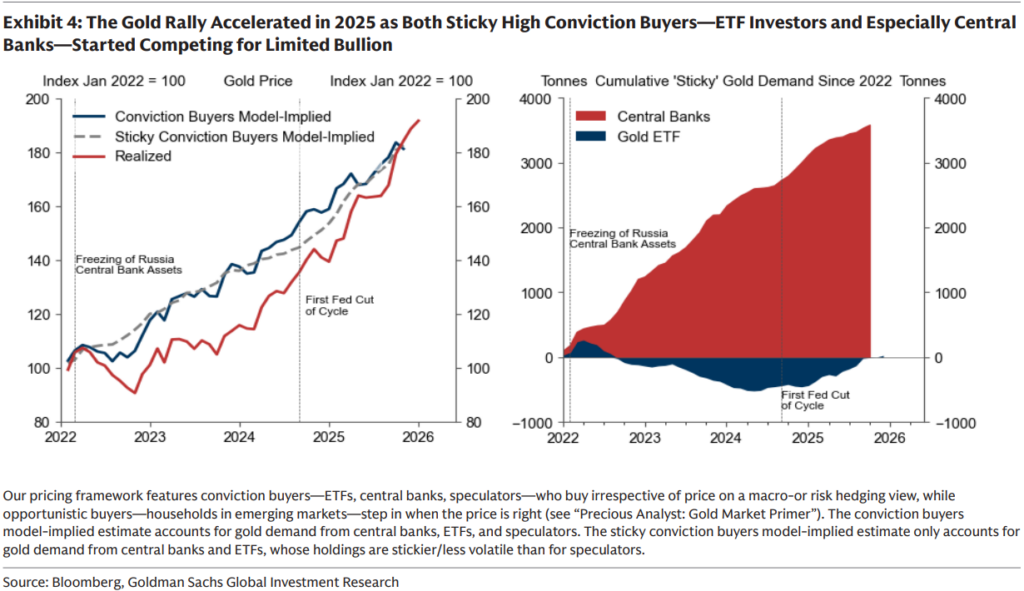

골드만삭스가 강조한 핵심은 수요의 성격 변화입니다.

과거 금 가격 상승

- 개인 투자자 중심

- 위기 시 단기 피난처 성격

- 가격이 오르면 수요가 빠르게 식음

현재 금 가격 상승

- 중앙은행이 핵심 매수자

- 지정학·통화 패권 리스크 대응 목적

- 가격과 무관한 구조적 수요

골드만삭스에 따르면 2026년에도 중앙은행 금 매입은 월 평균 70톤 수준을 유지할 가능성이 높습니다. 이는 2022년 이전 평균의 4배입니다.

문제는 여기서 끝나지 않습니다.

이제는 민간 자금이 금 자산 전략으로 이동할 가능성이 커지고 있습니다.

미국 개인 금융자산에서 금 ETF 비중은 아직 0.17%에 불과합니다.

골드만삭스는 단 0.01%p(1bp)만 늘어나도 금 가격이 1.4% 상승할 수 있다고 분석합니다.

이 말은 곧,

금 가격은 아직 “과열”이 아니라 자산 재배치 초기 단계일 수 있다는 뜻입니다.

기존에 통하던 방법이 왜 안 통하는지: 달러와 금의 관계 변화

전통적으로 투자자들은 이렇게 생각해왔습니다.

- 달러 강세 → 금 약세

- 금 상승 → 위험 회피 국면

하지만 지금은 이 공식이 무너지고 있습니다.

이유는 명확합니다.

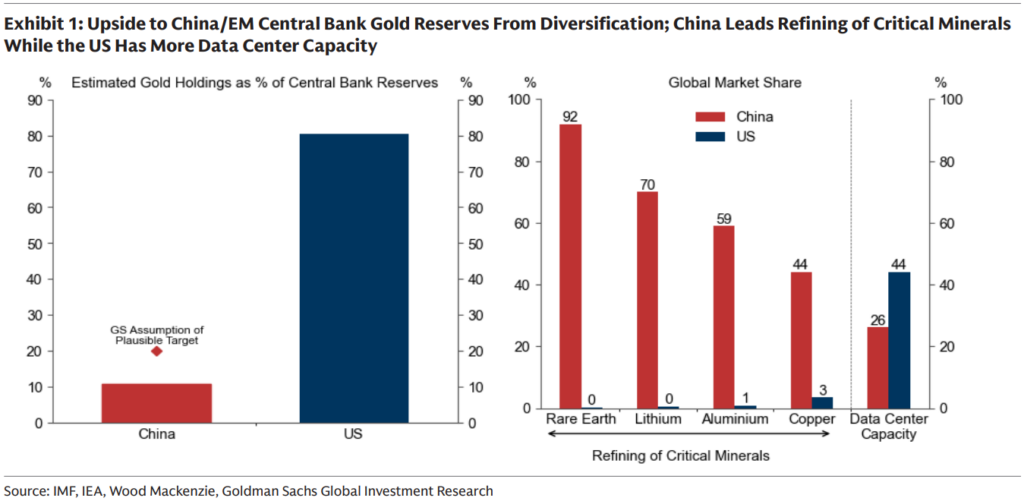

- 달러 자체가 리스크 자산이 되고 있음

- 미국 국채와 통화 신뢰에 구조적 의문이 제기됨

- 금이 “위기 대응 자산”이 아니라 “통화 대체 자산”으로 이동 중

골드만삭스는 미국 달러가 역사적으로 과대평가 구간에 있으며,

미·중 AI 패권 경쟁과 지정학 리스크가 달러 중심 체제의 균열을 가속하고 있다고 분석합니다.

이 환경에서는

- 달러가 약해져도 금이 오르고

- 달러가 강해도 금이 오를 수 있습니다.

즉, 금 자산 전략은 이제 환율과 독립적인 축으로 작동합니다.

누가 손해 보고 누가 살아남는가: 자산별 명확한 갈림길

이 국면에서 손해를 보는 쪽은 비교적 분명합니다.

불리한 쪽

- 단기 금 트레이딩에만 집중한 투자자

- “금은 이미 많이 올랐다”는 과거 기준에 묶인 자산 배분

- 금을 주식 대체 수단으로만 보는 시각

반대로 살아남는 쪽은 다릅니다.

유리한 쪽

- 금을 포트폴리오 보험으로 편입한 투자자

- 중앙은행 수요 구조를 이해한 장기 보유자

- 금을 다른 원자재·실물자산과 함께 보는 전략

골드만삭스가 강조한 부분도 여기에 있습니다.

금은 이제 단일 베팅 자산이 아니라 포트폴리오 안정 장치입니다.

돈 가진 사람은 어떤 선택을 할 수밖에 없는지

자금 규모가 클수록 선택지는 오히려 제한됩니다.

대규모 자금의 현실

- 주식: 변동성 과도

- 채권: 실질 수익률 불확실

- 현금: 인플레이션에 취약

그래서 중앙은행과 대형 기관은 결국 금 자산 전략을 선택합니다.

골드만삭스는 금을 이렇게 정의합니다.

- 지정학 리스크 보험

- 통화 체제 리셋 대비 자산

- 공급이 지역적으로 편중된 전략 자산

이 관점에서 보면,

금 가격이 4,900달러를 넘는다는 전망은 “목표가”라기보다

통화 질서 변화가 어디까지 갈 수 있는지를 보여주는 지표에 가깝습니다.

그래서 우리는 이제 어떻게 해야 할까: 개인 투자자용 금 자산 전략

개인 투자자가 취할 수 있는 현실적인 접근은 다음과 같습니다.

1단계

금 비중을 “투자”가 아니라 “방어 자산”으로 재정의

2단계

단기 가격 예측보다 분할 매수·보유 전략 유지

3단계

금 단독이 아닌

- 은

- 일부 원자재

- 달러 자산과의 조합으로 구조 설계

4단계

금 가격 조정은 “위험 신호”가 아니라

중앙은행 수요가 유지되는지 확인하는 기회로 활용

골드만삭스가 말한 것처럼,

금은 지금 보험이면서 동시에 성장 자산이라는 이중적 성격을 갖고 있습니다.

마무리

금 자산 전략은 이제 “오를까 말까”의 문제가 아닙니다.

문제는 어떤 통화와 어떤 자산을 믿을 것인가입니다.

골드만삭스의 전망이 모두 실현되지 않더라도,

금이 다시 한 번 글로벌 자산 질서의 중심으로 이동하고 있다는 사실만큼은 분명합니다.

주의사항

본 글은 특정 자산에 대한 매수·매도 권유가 아닌 일반 정보 제공을 목적으로 작성되었습니다. 금 및 원자재 투자는 변동성이 크며, 투자 판단과 그 결과에 대한 책임은 투자자 본인에게 있습니다.